"Le spéculte" (30/01/2008)

Retour dans les arcanes de la Bourse par la petite porte mais avec des résultats négatifs que cette porte-là fait entrevoir. Comment gagner en bourse sans se fouler outre mesure ? Pas de miracle. De la réflexion, c'est tout ou presque.

Retour dans les arcanes de la Bourse par la petite porte mais avec des résultats négatifs que cette porte-là fait entrevoir. Comment gagner en bourse sans se fouler outre mesure ? Pas de miracle. De la réflexion, c'est tout ou presque.

Je ne reviendrai pas à l'étude que j'avais entreprise pour éclaircir les différentes idées tournant autour de la bourse. Si l'envie vous en dit, il s'intitulait "Spéculons en paix".

J'y rappelais les tenants et aboutissants de ce moyen financier de faire marcher les affaires : le besoin des entreprises d'avoir du cash-flow pour s'épanouir et pour les particuliers qui ont l'argent, d'y investir en récoltant l'usufruit de leurs placements.

Quelques éléments à connaître, rien de bien sorcier, rien de vraiment négatif dans le principe non plus pour celui qui a bien réfléchi aux règles du jeu. Pas de prophétie dans la Bourse, rien que du concret et des indices à qui sait lire les résultats d'une entreprise dans le passé. L'antagonisme entre les rendements et les risques est à la base.

A cause des faibles rendements des placements sans risques, les Belges, pour la première fois depuis 5 ans, ont viré de bord et ont lâché les placements de bons pères de familles. Les bons de caisses, les livrets d'épargne sont en nette régression. Les 2 à 4% d'intérêts sans risques ne font pas le poids face à la Bourse qui enchaîne les records historiques pour passer en 2006 à un progrès de 22%. En Belgique, les encours des carnets d'épargnes continuent de s'éroder avec un seuil de 150 milliards d'euros (Echo 5/11/2007).

Alors qu'en 2000, une période d'euphorie qui s'est terminé dans un crash mémorable, il n'en était pas question d'après les spécialistes dans les années qui suivent. Tout devait aller bien enfin, presque bien.

D'ailleurs, si les spécialistes n'ont pas de boule de cristal, ils disaient en fin 2005 que l'année 2006 allait être simplement plus modeste en 2006.

La croissance cette année-là aurait dû subir une décélération d'après le banquier genevois Serge Lederman, responsable des investissements (LODH).

Cela n'a pas été le cas.

C'était l'été dernier 2007, et ce fut notre "première subprime-party" comme aimait le clamer un humoriste. Les fondamentaux ont été touchés ou ébranlés sur leurs bases. Heureusement, les effets s'amortissent encore dans la douleur de tous les investisseurs.

La Bourse préconise d'acheter au moment de la rumeur et vendre lors de l'annonce officielle.

Déceler la rumeur "vraie" de celle qui est "fausse" est devenu le sport à la mode des analystes.

Les coups de semonces de l'année 2007 devaient principalement déroulés dans les pays anglo-saxons et certains pays asiatiques. L'inflation devait avoir été la préoccupation principale des banques centrales. Les actions américaines auraient progressé au détriment des européennes.

Si les performances à un chiffre étaient annoncées, 2008 se réveille avec un boulet au pied avec la chute des cours à deux chiffres.

Beaucoup de désordre dans ce tiercé, pourrait-on conclure ?

Pour tenter de gagner dans cette Bourse, il existe des méthodes bien définies pour orienter sa décision à acheter ou vendre une action. Ce minimum de connaissances est nécessaire, si pas obligatoire, pour en connaître les bases et pouvoir réagir aux propositions des conseilleurs.

Pour comprendre le "système" plus à fond, très vite, des méthodes, bien plus cachées au petit porteur vont se présenter. Le petit porteur va souvent réagir, en toute logique, sainement, en fonction des règles et va se faire "avoir" sans en avoir pu déceler les raisons dans le respect et la rigueur de vouloir faire fructifier son avoir.

Sur le lieu des décisions, tout est plus facile pour "comprendre" le futur de l'entreprise. En profiter, c'est du délit d'initier, l'aspect "noir" des processus boursiers. Il est bien entendu recherché et puni en justice. Le problème est qu'il est sournois et difficile à déceler et à prouver.

Une autre forme de délit est le lancement de "vérités" très peu vérifiables en peu de temps. Or, la Bourse fonctionne à la vitesse de la lumière. Par l'intermédiaire d'Internet, une nouvelle qui va déstabiliser dans un sens ou dans l'autre pour maquiller une volonté de faire mousser les chiffres ou de créer un dommage irrémédiablement du moins dans l'immédiat. Acheter la bonne rumeur et vendre la nouvelle. Une annonce, loin d'être très "innocente" d'un concurrent, clame qu'une société a falsifié certaines factures. Comment réagir dans un temps très court sans avoir jeté un "coup d'œil" plus averti que d'habitude. Par une enquête qui prend du temps car personne ne peut assurer qu'il y ait des malversations internes.

Que s'est-il passé ? Ce qui normalement doit arriver par manque de confiance : des ragots et la chute du cours de l'action en l'espace d'une journée.

Une bonne guerre ou une mauvaise guerre ? Bien plus tard, les recherches effectuées ont prouvé par A + B qu'il n'y avait aucune malversation. Le cheval de bataille de la société est bien celui de la transparence et de l'éthique. Elle a seulement rencontré un autre cheval qui a la vie dure, celui de Troie.

Combien de temps faut-il pour redresser la barre ? Ce ne seront pas les actionnaires, ni les dirigeants qui pourront donner suffisamment de vigueur pour vendre le message à l'extérieur qui est de mise et contraint à son personnel.

Les audits internes et externes seraient-ils aussi dans le collimateur ?

Enron est un souvenir trop chaud pour s'en laisser conter. Depuis Enron, on a installé une batterie de "protections" et de garde-fous.

Mais à quel prix ? Aux États-Unis, Sarbanes-Oxley n'a pas toujours apporté la solution en se tournant vers l'extrême inverse et en faisant retarder le progrès de la production en finale. D'une exagération, on est passé à une autre, entraînant des impossibilités de travailler pour toutes les autres sociétés. De véritables boulets aux pieds d'argile, opposés aux pays qui n'ont pas à suivre le nouveau mouvement et qui entrent comme dans du beurre dans le marché.

Les conseilleurs ne sont jamais les payeurs, mais, dans ce cas, il y a fort à parier qu'ils auront amassé autre chose que de belles paroles. Pour les traders, c'est pile, je gagne, face, tu perds, comme le faisait remarquer le Nouvel Obs.

Les subprimes avaient déjà miné la banque.

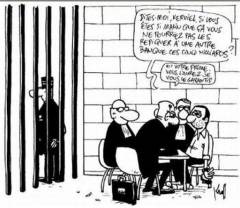

La nouvelle affaire de la "Société Générale" pousse les actionnaires dans ses derniers retranchements. Un jeune trader, Jérome Kerviel, de 31 ans parvient à miner les résultats de la banque. 4,9 milliards d'euros détournés, perdus par un seul jeu de balance entre un faux achat et une vente du même montant.

La nouvelle affaire de la "Société Générale" pousse les actionnaires dans ses derniers retranchements. Un jeune trader, Jérome Kerviel, de 31 ans parvient à miner les résultats de la banque. 4,9 milliards d'euros détournés, perdus par un seul jeu de balance entre un faux achat et une vente du même montant.

120.000 personnes y travaillent dans le monde. Des procédures de contrôles étaient trop "huilées". "Dysfonctionnement d'ensemble", si pas des hommes, du système en lui-même. Le PDG, Daniel Bouton, doit reconnaître l'"extraordinaire talent" de son employé. Malgré cela, la banque annonce un bénéfice de 600 millions. Pas de recherche d'intérêt personnel chez le trader. "Suicide professionnel par la malveillance", peut-être. Il faut reconnaître qu'il ne faut pas avoir une expérience d'une vie pour percer les verrous.

Seul les lampistes se posent la question ?

Certains osent dire que c'est pour cacher des pertes énormes dues au Subprime. Les plaintes commencent.

En revanche, si la Société Générale n'avait pas décidé de liquider immédiatement les positions prises par son trader, pour près de 50 milliards, le bénéfice de la banque aurait pu s'avérer substantiel, était-il dit.

En revanche, si la Société Générale n'avait pas décidé de liquider immédiatement les positions prises par son trader, pour près de 50 milliards, le bénéfice de la banque aurait pu s'avérer substantiel, était-il dit.

La bonne vieille phrase "Responsable mais pas coupable" va ressortir. On cherche d'ailleurs. Tout à fait ailleurs : rumeurs de rachats par BNP Paribas (titres SG augmente de 10%).

Comme disait feu Alain Bombard : "Seul l'impossible arrive toujours".

Le "casse du siècle" faisait-il partie de l'impossible coup de dés malheureux ou plutôt des suites du manque de contrôle programmé à la base ?

Une véritable histoire vue par des humoristes en ligne ?

Le trading est une des forces majeures dans lequel s'engouffrent les boursicoteurs et la Bourse en général. Dans la même journée, sans se fatiguer, il est loisible (le mot est bien choisi), de se faire des ponts d'or pour ceux qui sont un tant soit peu assidus au Grand Jeu.

Dans ce Grand Jeu, il y a eu des experts.

Dans ce Grand Jeu, il y a eu des experts.

Marc Rich a été incontestablement un maître du genre. Dès l'âge de 19 ans, il entre dans cette cour des traders de haut vol chez Philip Brothers.

En 1973, il quitte son employeur après avoir pompé un maximum d'informations et douze des meilleurs collègues pour fonder sa propre entreprise. Très vite, les dollars vont affluer sur son compte en banque. Ses collaborateurs ne tardent pas à le surnommer "Matador" car rien ne lui résiste. L'achat et la vente du pétrole dans un laps de temps très court est son fonds de commerce et continuera à faire grossir sa fortune. Les affaires sont les affaires et on ne s'embarrasse pas de sensibleries et de coups fourrés. Avec l'or noir, on n'a pas toujours l'obligation de faire toute la lumière sur des transactions qui se déroulent par l'entremise d'ordinateurs. Le légal aime côtoyer l'illégal sans délimiter les réelles frontières. Le marché spot d'Amsterdam est son champ de bataille de prédilection et le décor de beaucoup de coups fumants mais sans feu de repérage. La spéculation est simplement le dénominateur commun qui doit échapper au contrôle qui, lui, doit se retrouver en interne exclusivement. En 2005, 100 milliards de barils de pétrole ont transité uniquement par la spéculation. Les manipulations des prix organisent le contrôle du marché. Les contrats à long terme restent bas tandis que les prix affichés chez les clients plafonnent à des sommets. Pour arriver à ces fins, des mises de fonds dérisoires (3 à 4% seulement) permettent de balancer anormalement des bénéfices plantureux engrangés. Le baril de Brent de la Mer du Nord qui donne la température des prix aux consommateurs ne représente qu'à peine 1/2 % de la production mondiale mais aussi 60% des prix globaux. Des leviers artificiels, avec les chiffres comme seuls outils, réalisent en effet des bénéfices bien réels. Les pénuries jumelées avec de fausses abondances sont subtilement orchestrées curseur en main. Crises et embargos n'inquiètent que le consommateur, mais rassurent le spéculateur-trader sur son terrain de prédilection. Les compagnies pétrolières, elles-mêmes, sont prises de vitesse ou doivent transiger avec des intermédiaires puissants. Avant d'atteindre sa destination, le tanker pétrolier qui quitte son port d'attache voit souvent sa cargaison changer de main plus de 50 fois pendant son voyage de 3 mois. Des nébuleuses sociétés écrans ajoutent le brouillard nécessaire pour éviter toute identification. La corruption met le point final pour compléter le tableau de pillage de pays tel le Nigeria, 6ème producteur mondial de pétrole mais qui est en pénurie constante sur son territoire. "Pétrole contre nourriture", charitable dans son principe se traduit dans les faits en "Pétrole contre armes et contre dollars".

Le magazine "Science & vie" le rappelait dans son numéro de septembre 2006 avec le titre "Le Grand Bluff des modèles financiers".

La finance, oui, c'est du sérieux, la Bourse.

Efficient et équilibré, le marché ? Que nenni. Se tromper, sous-estimer les risques, voilà les artisans du "spéculte" à l'ouvrage. Ces spécialistes, ces gourous vendent leur savoir ou plutôt une interprétation de celui-ci. Ils expliquent à posteriori, le plus généralement, le pourquoi des réactions subites de la Bourse.

Dans un passé récent, Lernaut & Hauspy, l'affaire du Tunnel sous la Manche laissent des goûts amers chez les investisseurs.

Dans un passé récent, Lernaut & Hauspy, l'affaire du Tunnel sous la Manche laissent des goûts amers chez les investisseurs.

Dans l'histoire, Henri Poincaré a été un des précurseurs du Système et de la Théorie de la Spéculation. Selon lui les facteurs qui orientent la Bourse se standardisent par la bonne vieille courbe de Gauss. Quelques cas de figure donneraient pour parachever toutes les indications pour les décisions à prendre dans le futur. Des variations de plus de 7% ne se produiraient que tous les 300.000 ans selon les statistiques. Le 20ème siècle a été plus gourmand (48x). Les courbes de moyennes se lissent, en effet, dans le temps. Mais entre-temps, pour retrouver le chemin commun que de dérives dangereuses. Cette capacité de variation vantée par les acteurs des produits boursiers ne serait-elle qu'une vaste escroquerie pour attirer le chaland à acheter les titres de toutes sortes ? La folie de la Bourse est un risque dangereux. La formule de Black-Scholes n'élude pas le fait que la Bourse est une pieuvre géante qui aurait retrouvé subitement des pieds d'argile par l'évolution.

Les traders ne sont pas rationnels. La raison est vite dépassée par l'émotion. Les cracks de 1929, 1987 et la bulle internet de 2000 sont là pour remémorer les risques que fait peser la guerre des courbes.

Fisher Black et Myron Scholes croyaient introduire les modèles de la physique dans le domaine financier.

Emanuel Derman dans son livre "Model Behaving badly" prouve que modéliser les prix suite à une opinion entrée comme paramètre ne permet pas de prédire l'avenir.

Paramétrer les calculs n'évitera jamais de laisser en rade une foule d'autres paramètres dont on n'avait pas supposé l'existence. La géométrie fractale introduite par le français Mandelbrot s'est développée autour de constatations et basée sur les "sauts de Lévy" qui décrivent les risques comme plus importants et donc plus réels.

Les livres expliquant la Bourse sont légion. Source inépuisable. Ils essayent d'exhorter le petit possesseur de biens épargnés à la sueur de son front. Tant mieux. Elle permet si on n'est pas pressé de récupérer sa mise et que si l'on n'est pas trop cardiaque, de s'assurer une retraite moins cassée par l'inflation. Les actions, rappelons-le, sont mises sur le marché pour que l'investisseur participe à la vie de la société dont le nom est écrit sur l'entête. Par la même, il prend une partie proportionnelle du risque. La société, elle, n'en profite pas en direct. L'argent, elle l'a eu lors de l'augmentation de capital. Est-ce dire que se lancer dans les achats quand une société rachète ses propres actions?

Le "jeu achat-vente" va faire monter ou descendre le prix de l'action en fonction de la confiance des investisseurs et de la valeur intrinsèque de ce petit bout de société. Le courtier et l'état seront les intermédiaires reflétés par le courtage et la taxe.

La Bourse, la population l'aime quand les choses vont bien pour son propre portefeuille et la rejette comme un souillon quand elle chute.

La Bourse, ce n'est pas le Far West et si cela était, il vaut mieux connaître le maniement du lasso. Plus on est près du marchand de lassos, plus on aura de la chance d'attraper la bonne affaire du siècle. Un lasso, cela monte et descend, mais là s'arrête le parallélisme avec la Bourse. Son histoire remonte au 14ème siècle à Bruges sur une place du nom de la famille Van Der Buerse. On y réglait ses affaires. Anvers (Antwerpen) a pris la relève, Londres et Amsterdam, ensuite. Et pourtant, la Bourse reste une inconnue pour la plupart des gens aujourd'hui. Souvent, faute de temps, les populations se laissent conseiller par des spécialistes et les écrits des "gourous".

"L'information économique automatisée sans journaliste" était le titre sur www.news.fr le 21 août 2007. Des ordinateurs allaient produire des articles d'analyse boursière sans aucune intervention journalistique ou autre. Uniquement l'IA, l'intelligence Artificielle, devait donc apporter une opinion d'arbitre. La méthode des arbres et le calcul des probabilités allaient pouvoir orienter tous les acteurs habituels : gourous, traders, boursicoteurs, banques, agents de change. Comme, c'est l'ordinateur qui le dit : si hier, nous étions au bord du gouffre, cette fois, allons-nous bientôt faire ensemble un grand pas en avant ?

Aujourd'hui, comme précédemment, même cette manière de voir ne donne plus sécurité. Le temps passe plus vite dans l'enceinte de la Bourse qu'ailleurs. C'est peut-être cela le problème.

Alors, quoi? Spéculer, un culte, une religion ? Le miracle dans les deux cas, c'est parfois d'y croire. Risquer ou placer ses avoirs dans des comptes non risqués mais aussi dont la rémunération de l'épargne reste chiche si pas dérape légèrement par rapport à l'évolution du coût de la vie ? L'histoire de la Bourse montre des cycles de plus ou moins sept ans dans l'alternance des courbes haussières et baissières. Elle respirerait même dans les parcours.

Le XIXème siècle fut celui de l'Europe, le XXème des USA, le XXIème sera-t-il celui de l'Asie avec 2,5 milliards de consommateurs en puissance ? Inflation, énergie, pollution, matières premières, démographie et vieillissement de la population sont à surveiller. La spéculation du pétrole n'est poussée que par la rumeur, une raison plus fondamentale ratifiera très certainement cette hausse par sa raréfaction. Les alternatives énergétiques commencent à poindre écologique ou traditionnelle, c'est pour une rumeur déjà bien mûrie. Le "Durable", on annonce. Sous ou surévalué ?

De toute manière, quand il y a un plus grand potentiel à gagner, comment résister au culte de la spéculation ? Impossible. Le potentiel de la poche aura toujours son mot à dire. Un choix de société, comme un autre.

Le mois de janvier a été super éprouvant pour l'investisseur en Bourse. Le lundi noir du 21 janvier 2008 comme point majeur. Crack boursier qui repose sur une récession aux Etats-Unis avec la crise du Subprime, la baisse du dollar par rapport à des monnaies plus fortes comme toile de fond. On parle de stagflation. La Chine est même touchée avec près de 8 milliards de titres à risque et cela même si la Bourse y cartonne toujours (17% en 2007). On cherche les mots qui pourront définir un certain malaise général. Pas de problème structurel car les résultats des entreprises n’ont en général aucune panique à devoir ressortir des tiroirs comptables. Les fondamentaux conservent une valeur intrinsèque. Pourtant, la rumeur va plus vite que la vérité chiffrée. Casino, culte de la spéculation. Très certainement. Bush avec sa rallonge de cash n'a pas réussi à rassurer. On aime à jouer le sketch du "Fais-moi peur" et la boule de neige grossit car tout est imbriqué. Le rebond se fait toujours un peu plus tard pour licer les grandes pertes et gains, mais à quel prix et payer par qui? On cherche les responsables ? Alan Greenspan anciennement à la FED aurait encouragé la dérive des banques par le crédit à risque, est-il dit dans l'Écho.

Le mois de janvier a été super éprouvant pour l'investisseur en Bourse. Le lundi noir du 21 janvier 2008 comme point majeur. Crack boursier qui repose sur une récession aux Etats-Unis avec la crise du Subprime, la baisse du dollar par rapport à des monnaies plus fortes comme toile de fond. On parle de stagflation. La Chine est même touchée avec près de 8 milliards de titres à risque et cela même si la Bourse y cartonne toujours (17% en 2007). On cherche les mots qui pourront définir un certain malaise général. Pas de problème structurel car les résultats des entreprises n’ont en général aucune panique à devoir ressortir des tiroirs comptables. Les fondamentaux conservent une valeur intrinsèque. Pourtant, la rumeur va plus vite que la vérité chiffrée. Casino, culte de la spéculation. Très certainement. Bush avec sa rallonge de cash n'a pas réussi à rassurer. On aime à jouer le sketch du "Fais-moi peur" et la boule de neige grossit car tout est imbriqué. Le rebond se fait toujours un peu plus tard pour licer les grandes pertes et gains, mais à quel prix et payer par qui? On cherche les responsables ? Alan Greenspan anciennement à la FED aurait encouragé la dérive des banques par le crédit à risque, est-il dit dans l'Écho.

Certains seront même plus Cassandre en affirmant que tout irait mieux le jour où la Bourse se serait plantée. Dire cela, c'est se condamner à oublier les investissements faits pour les pensions. Les fonds de pensions ne sont pas loin de la Bourse. Ils en sont même très friants. Avouer ne pas être détenteur d'actions est, par ce fait, absolument faux. Autant s'en souvenir avant les déconfitures.

La question a se poser lors d'une crise financière "A qui profite le "crime"?".

Le Nouvel Obs se posait la question aussi dans un article de fin janvier. Il y était dit : "Crise. Faut-il craindre le pire ? Immobilière et boursière, récession économique, de la dette et du crédit. Les experts veulent penser qu'il s'agit d'un trou d'air. "Pas de catastrophe en Europe". Oui, mais toutes les Bourses sont imbriquées. Question de confiance. Les liquidités seront là. On l'espère. Ouf.

Il restera toujours la lecture entre les lignes, entre les mots et les lettres. Décortiquer, déceler, "graphiquer" en place de "trafiquer", quel bonheur si l'on oublie le risque.

L'homo economicus est faillible, c'est un fait avéré. Gourou compris.

Quand une entreprise fonctionne et que la Bourse ne reflète pas cet état, il y a doute. L'inverse de même. "Les valorisations boursières seraient-elle caduques ?" osait se demander l'Echo en décembre 2007. Les actions restent bon marché, peut-être, mais le P/E n'est-il pas maintenu artificiellement au ras des pâquerettes ? Principe de base : il faut toujours garder la confiance des investisseurs. Le P/E est l'instrument le plus connu pour se rendre compte de l'état d'une société, mais il date de la dernière soumission des résultats à Wall Street. Aux États-Unis, ceux-ci sont évalués tous les trimestres. Est-ce dire que cela prendra en compte la stratégie à long terme ? Rien n'est moins sûr.

Le CE a découvert subitement qu'il y avait quelque chose à faire pour protéger le consommateur investisseur : le MiFID (Markets in Finantial Instruments Directives). Désormais, la banque doit apprendre à connaître mieux son client et ses limites, son profil de risques, sous peine de se voir attaquée par lui en cas de litige. Manoeuvre qui n'a pas été comprise à son début par les uns et pas portée avec entrain par les autres. Espérons qu'il y aura de bons "profilers".

Le capitalisme a ses règles, ses indices de référence, ses risques et ses fraudes. Il faudra choisir un jour de manière définitive entre vivre dans un zoo ou vivre dans la jungle, comme le chantait Jean Ferrat. D'autres systèmes ont existé mais n'ont tenu qu'en cadenassant le droit à la parole. Annoncer innocemment comme solution que la Bourse crève, serait suicidaire. Un bas de laine à placer, une pension à préparer, la Bourse ne sera jamais très loin.

Le capitalisme a ses règles, ses indices de référence, ses risques et ses fraudes. Il faudra choisir un jour de manière définitive entre vivre dans un zoo ou vivre dans la jungle, comme le chantait Jean Ferrat. D'autres systèmes ont existé mais n'ont tenu qu'en cadenassant le droit à la parole. Annoncer innocemment comme solution que la Bourse crève, serait suicidaire. Un bas de laine à placer, une pension à préparer, la Bourse ne sera jamais très loin.

La Bourse n'est que le reflet de la valeur d'un temps présent qui présume en prospective d'un futur généralement bon mais parfois mauvais.

Encore faut-il en saisir le sens pour le petit porteur et à encadrer celui qui possède trop de pouvoir. Se rappeler, aussi, qu'il n'y a jamais d'arbre qui monte jusqu'au ciel et que le monde n'est pas infini.

L'enfoiré,

Article de même sujet sur Agoravox : "La Bourse, une machine infernale?"

Citations:

-

"Il est aisé d'écraser, au nom de la liberté extérieure, la liberté intérieure de l'homme", Rabindranath Tagore

-

"En vérité, la vérité, il n'y a pas de vérité !", Jean-Claude Van Damme

-

"Nous ne croyons pas que la vérité reste encore vérité quand on lui enlève ses voiles.", Friedrich Nietzsche

-

"Je mens, mais mes mensonges deviennent des vérités", André Malraux

- - Ce n'est pas un crime de spéculer.

- Peut-être, mais ce qu'on ne vous pardonnera jamais, c'est d'y avoir pensé avant vous., Pierre Aristide Breal

| Lien permanent | Commentaires (7) | Tags : bourse |  Imprimer

Imprimer

Commentaires

Bonjour, regretté Enfoiré

Un petit bonjour, en tant que voisin...

"Dites, quand revenez-vous?" ( sur Avox), comme chantait Barbara.

Pour votre info, j'ai publié un article lundi dernier sur le cancer, appellé "le crabe aux pinces d'or". Merci de me donner votre avis.

Écrit par : SANDRO | 01/02/2008

Salut Sandro,

Oui, nos chemins se sont séparés sur des parallèles.

Cela m'arrive de passer sur Avox, oui, en visiteur, sur des sujets ou des auteurs qui me passionnent.

Je vais continuer la chanson de Barbara "Au moins le sais-tu?". Mais j'arrêterai là. Car le temps qui passe s'entretient même sur d'autres voies moins agressives.

J'irai voir ton crabe. Et s'il n'a pas de pinces d'or, je te le dirai à ma manière enfoireuse.

Écrit par : L'enfoiré | 01/02/2008

Merci pour l'avis et la consultation gratuite, Docteur.

Pour info, AV est devenu plus paisible depuis certains départs.....Vive le Québec libre! ( message caché)

Écrit par : sandro | 01/02/2008

Sandro,

nous avons parfois échangé et merci pour cela. L'enfoiré pourra ou supprimer ce commentaire.

Vive le Québec libre(Charles De Gaulle)

Si AGV avait été plus transparent, et la suite, les Îles des Marquises ne seraient pas bien souvent Les reflets d'un Miroir Aux Alouettes.

Le Panda citoyen du monde et qui le restera toujours.

Écrit par : LE PANDA | 03/02/2008

Sandro et Panda,

Merci à tous deux pour vos interventions. Sandro, tu ne connais pas les dessous de notre fuite d'Agoravox. Je peux t'assurer qu'elle a nécessité un véritable cas de conscience, du moins pour moi étant à tous les rouages de la chaîne.

"Québec libre" ? Comme je vous aime bien, vous, Canadiens, vous qui avez parfois quelques rapprochements à faire avec notre état belge, n'hésitez pas à vous définir vraiment sur ce domaine bien précis. Pierre R. parle souvent plus des USA que du Canada. J'ai dû me mettre à genoux pour y arriver. Mais je me suis arrêté au milieu du chemin.

Vous avez un peu plus d'espace que nous. Grande différence. A te lire, Sandro, sur ces sentiments très spécifiques. (message non caché).

Écrit par : L'enfoiré | 03/02/2008

Sandro,

ainsi s'exprime Guy à ton égard:

Je peux t'assurer qu'elle a nécessité un véritable cas de conscience, du moins pour moi étant à tous les rouages de la chaîne.

Écrit par : LE PANDA | 03/02/2008

Les Bourses sont-elles faussées voire truquées par de puissants ordinateurs?

Un ancien trader aux Etats-unis jette un pavé dans la marre. D'après lui, des ordinateurs prendraient tout le monde de vitesse pour passer leurs ordres de vente ou d'achat d'action.

Alors, mythe ou réalité?

Le patron de la Bourse de Bruxelles, Vincent Van Dessel, répond:

http://www.rtbf.be/info/emissions/article_expresso-arnaque-a-la-bourse?id=8262339&eid=5017893

Écrit par : L'enfoiré | 06/05/2014